par h16

Intéressante histoire boursière que celle de Gamestop et dont on commence tout juste à mesurer les effets sociaux et sur les marchés : en quelques jours, l’action de ce groupe spécialisé dans la vente de consoles et de jeux vidéo physiques a explosé à la hausse, entraînant une certaine panique dans des gros fonds de placement de Wall Street…

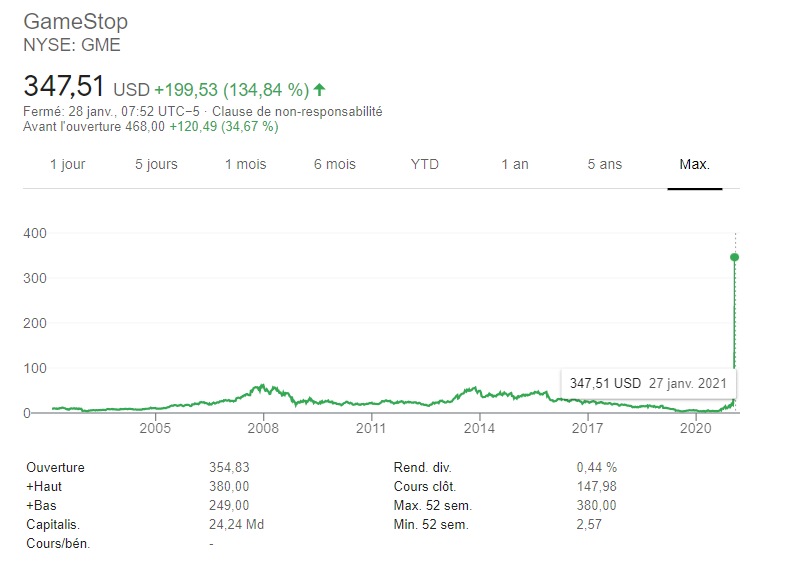

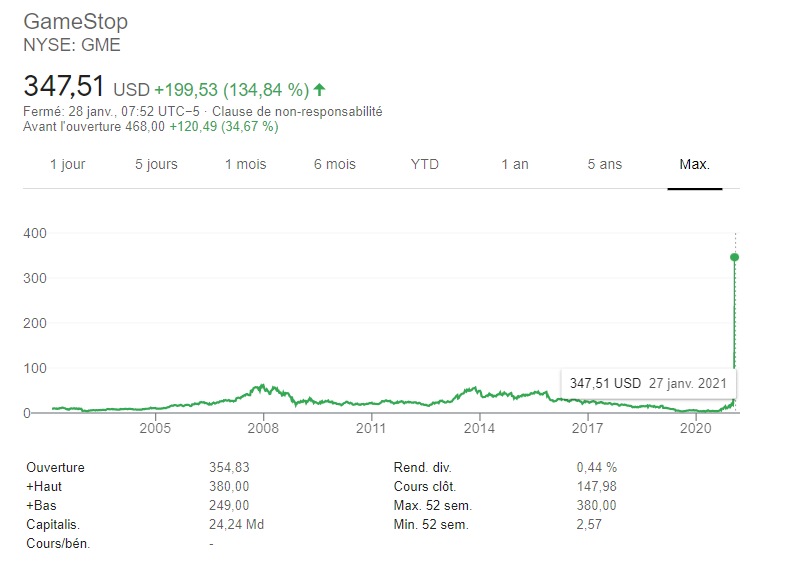

La courbe du prix de l’action ne laisse guère de doute : il y a eu comme un mouvement.

Les habitués de la bourse reconnaissent sans mal ce genre de graphiques particulièrement caractéristique d’un « short squeeze » : de façon claire, des fonds d’investissement s’étaient positionnés sur cette action en pariant de coquets montants à la baisse. Malheureusement, le cours a monté et bien au-delà de la variation habituelle que ces fonds étaient capables d’encaisser.

Pour rappel, lorsqu’on parie à la hausse, on achète une action et on attend qu’elle monte. Lorsqu’au contraire, elle baisse, on devra vendre l’action rapidement pour éviter d’accumuler les pertes. Symétriquement, lorsqu’on parie à la baisse, on vend une action et on attend qu’elle baisse. Lorsqu’au contraire, elle monte, on se retrouve à devoir acheter l’action rapidement pour éviter d’accumuler les pertes. C’est ce dernier cas qui s’est produit avec la caractéristique que si une action ne peut pas baisser en dessous de zéro, elle peut, en revanche, monter sans limite ce qui met le fonds qui l’a « shortée » dans une position rapidement délicate.

Même si ce n’est probablement pas dans les habitudes du boursicoteur lambda, ce procédé est relativement classique tout comme l’est aussi la brusque montée (« short squeeze ») lorsqu’une position baissière ne se déroule pas comme prévu.

Ce qui l’est moins, en revanche, ce sont les raisons qui ont présidé à ce mouvement d’une très rare violence dans les annales boursières : en l’espace d’un mois, l’action a ainsi vu son cours être multiplié par plus de 17 (et le rapport s’établit à 58 si l’on revient neuf mois en arrière).

Une bonne histoire nécessite un protagoniste et un antagoniste : l’aventure boursière de Gamestop n’y échappe pas puisqu’au départ (et pour résumer ce qui s’étale en réalité sur plus d’un an et méritera sans doute sa propre adaptation cinématographique) on trouve d’un côté des fonds de gestion, habitués de Wall Street, et gérant des sommes importantes dans des portefeuilles variés, pour lesquels travaillent des douzaines de salariés et d’analystes. De l’autre côté, c’est un groupe (assez important) d’individus inscrits sur la plateforme Reddit, dans le forum « WallStreetBets », dans lequel on échange idées et conseils d’investissements boursiers sur un mode décidément plus proche de 4chan que des terminaux d’investissement Bloomberg.

Ceux que vous placez dans la catégorie protagonistes ou antagonistes n’a pas d’importance : il suffit de savoir qu’il y a quelques mois, deux événements vont avoir lieu. Le premier, c’est la publication de l’analyse détaillée d’Andrew Left, le gérant de Citron Research , un fonds d’investissement, sur les actions Gamestop. Aucun doute pour lui, les cours de cette société vont continuer à baisser : spécialisée dans le jeu physique dans un monde confiné où tout passe au numérique, l’avenir semble en effet très incertain pour cette chaîne de magasin présente aussi dans l’Hexagone sous l’enseigne Micromania.

Le second événement, c’est lorsqu’un habitué du forum WallStreetBets décide de poster sa contre-analyse de l’action : les fondamentaux de Gamestop sont bons, le marché physique du jeu vidéo est effectivement en perte de puissance pour des raisons évidentes mais il y a clairement des opportunités et la société semble vouloir les saisir. Bref, tout n’est pas dit.

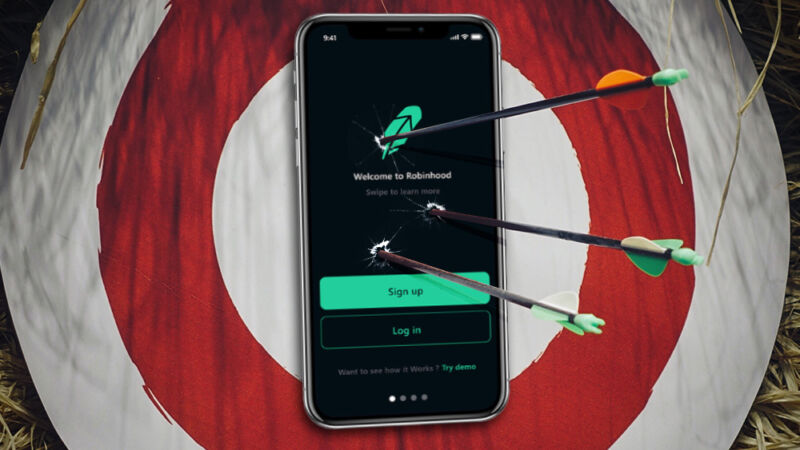

Petit-à-petit, en l’espace de quelques mois, les forumeurs, convaincus du bien-fondé de l’analyse fournie, décident d’investir en utilisant les plateformes mobiles sans frais de courtage, de plus en plus utilisées pour ce genre de paris boursiers, comme Robinhood ou Ameritrade. Le cours de l’action commence à monter doucement.

Mi-janvier, Zerohedge , un site d’actualité essentiellement financier, note avec surprise que la valeur est beaucoup shortée et que son cours augmente pourtant.

Les petits achats prudents des habitués de WallStreetBets redoublent : le cours commence à monter. Comme les pertes deviennent plus lourdes à supporter pour les fonds qui ont parié à la baisse, ils se retrouvent forcés à acheter à leur tour, augmentant la pression du cours à la hausse. La courbe prend maintenant des allures gaillardes.

Malin, ZeroHedge en profite pour tenir à jour une liste de toutes ces actions elles aussi pariées à la baisse et dans la ligne de mire des fonds d’investissement : après tout, ce qui est alors en train de se produire sur Gamestop pourrait se reproduire sur d’autres actions, comme Blackberry ou AMC Theatre (une chaîne de cinémas)…

Rapidement, c’est la ruée : alors que les cours de Gamestop continue de grimper de plus en plus vite et de plus en plus haut, d’autres valeurs se redressent, portées par les « short squeeze » que les petits porteurs, coordonnés sur Reddit, provoquent à coups d’applications mobiles de courtage rapide.

Rapidement, c’est la ruée : alors que les cours de Gamestop continue de grimper de plus en plus vite et de plus en plus haut, d’autres valeurs se redressent, portées par les « short squeeze » que les petits porteurs, coordonnés sur Reddit, provoquent à coups d’applications mobiles de courtage rapide.

Et c’est aussi sans surprise que ces applications s’engorgent complètement , comme les sociétés plus traditionnelles : l’action Gamestop devient, un temps, l’action la plus échangée du monde… À tel point que les plateformes en question jugent utile de fermer l’achat sur les actions concernées , puis de carrément vendre autoritairement les actions pour leur porteurs , en parfaite violation contractuelle (ce qui se terminera probablement par un procès saignant ) : apparemment, on peut démocratiser le marché boursier seulement si les petits porteurs restent les dindons de la farce. À la fin, la grosse finance de connivence doit toujours l’emporter, n’est-ce pas.

Parallèlement, les gérants de fonds, sentant le vent du boulet, doivent continuer à liquider leurs positions , avec d’importants dommages pour certains : Melvin Capital a ainsi dû faire appel à Citadel et Point72 pour près de 3 milliards de dollars afin de couvrir ses pertes.

À ce point, l’aventure boursière commence à la fois à faire les gros titres dans la presse (et plus seulement financière) ainsi qu’à mobiliser quelques têtes politiques qui sentent, confusément, qu’un nouveau paradigme boursier est apparu, qu’il ne leur est guère favorable et qu’en conséquence apparaît l’indispensable besoin de fourrer les doigts de l’État dedans.

L’affaire promet encore de nombreux rebondissements : d’autres actions, d’autres marchés s’offrent aux nouvelles masses de spéculateurs organisés en groupe.

Sans grande surprise, ces mouvements de masse sont décriés par certains habitués. Caricaturalement, les pisse-copies de CNN et consorts ne peuvent s’empêcher de voir dans ce renversement des normes établies la marque inévitable du trumpisme, ce qui donne une bonne idée du traumatisme que cause chez eux l’absence soudaine de Némésis facile à vilipender.

Sans grande surprise, ces mouvements de masse sont décriés par certains habitués. Caricaturalement, les pisse-copies de CNN et consorts ne peuvent s’empêcher de voir dans ce renversement des normes établies la marque inévitable du trumpisme, ce qui donne une bonne idée du traumatisme que cause chez eux l’absence soudaine de Némésis facile à vilipender.

Inversement pour d’autres , les forumeurs-boursicoteurs de Reddit distribuent ici des fessées à ces gérants arrogants et ces analystes financiers détachés du réel. Mieux : ce serait un retour au vrai marché, au plus près du peuple, sans intermédiaires.

Cependant, peu de politiciens, encore moins de journalistes ou d’analystes financiers semblent comprendre qu’une partie des comportements observés provient d’un puissant désir de vengeance provoqué par leurs politiques ineptes que le peuple subit depuis des décennies ; beaucoup de ces boursicoteurs n’ont ainsi toujours pas digéré la façon inique dont ont été soldées les agapes de la crise de 2008, par exemple. Ils trouvent là l’occasion de se refaire.

De même, combien de ces politiciens, de ces journalistes et de ces analystes ont-ils réalisé que l’argent qui servait maintenant à massacrer certains fonds était celui qui provenait directement des aspersions invraisemblables d’argent gratuit des autres ces derniers mois ? En termes d’effet indésirable des chèques de stimulus, voilà une illustration croustillante.

Cependant, on devra modérer un peu son enthousiasme devant ce retour de bâton vigoureux tant les dérives potentielles sont inquiétantes.

Ici, pas de doute : les boursicoteurs agissent ici pour sauver une enseigne qu’ils estiment suffisamment valable pour y mettre un peu de leur capital, et ce au détriment douloureux de certains fonds qui se trouvent rincés dans l’opération. Tout est légal, et que certains analystes, certains gérants se soient fait attraper dans leur trop grande prise de risque, tant mieux : c’est exactement à ça que sert le marché et cette foule agissante.

Mais qui peut garantir que cette même foule, ces mêmes boursicoteurs, ne seront pas un jour appelés en renfort pour faire exactement l’inverse, à savoir parier massivement à la baisse et tenter de mettre en faillite telle ou telle entreprise dont (exemple totalement choisi au hasard) le patron aura émis un avis politiquement incorrect, aura fait un choix légitime et argumenté mais qui aura déplu à ces groupes ?

Peut-on vraiment se réjouir de cette potentialité effrayante non pas d’une nouvelle « démocratie des marchés » – rêve humide de certains naïfs comme on en trouve des trouzaines en France – mais bien d’une pure ochlocratie, démonstration parfaite de la puissance dévastatrice de la foule lorsqu’elle pert toute rationalité ?

Bien sûr, le marché ne doit surtout pas être limité à une élite ; et oui, évidemment, chacun doit se l’approprier, autant que possible. Cette histoire montre à quel point des individus correctement informés sont capables de déplacer (ou dissoudre ?) des montagnes, de renvoyer les « analystes » à leurs études et de filer quelques claques méritées aux politiciens et aux grands médias.

Mais comme toute technologie, comme tout nouveau comportement, il faut prendre conscience, dès maintenant, des risques qu’ils comportent intrinsèquement.

—-

Sur le web

chevron_right

chevron_right